现在的位置:主页 > 综合新闻 >

找计量:第三方检测 前景如何?

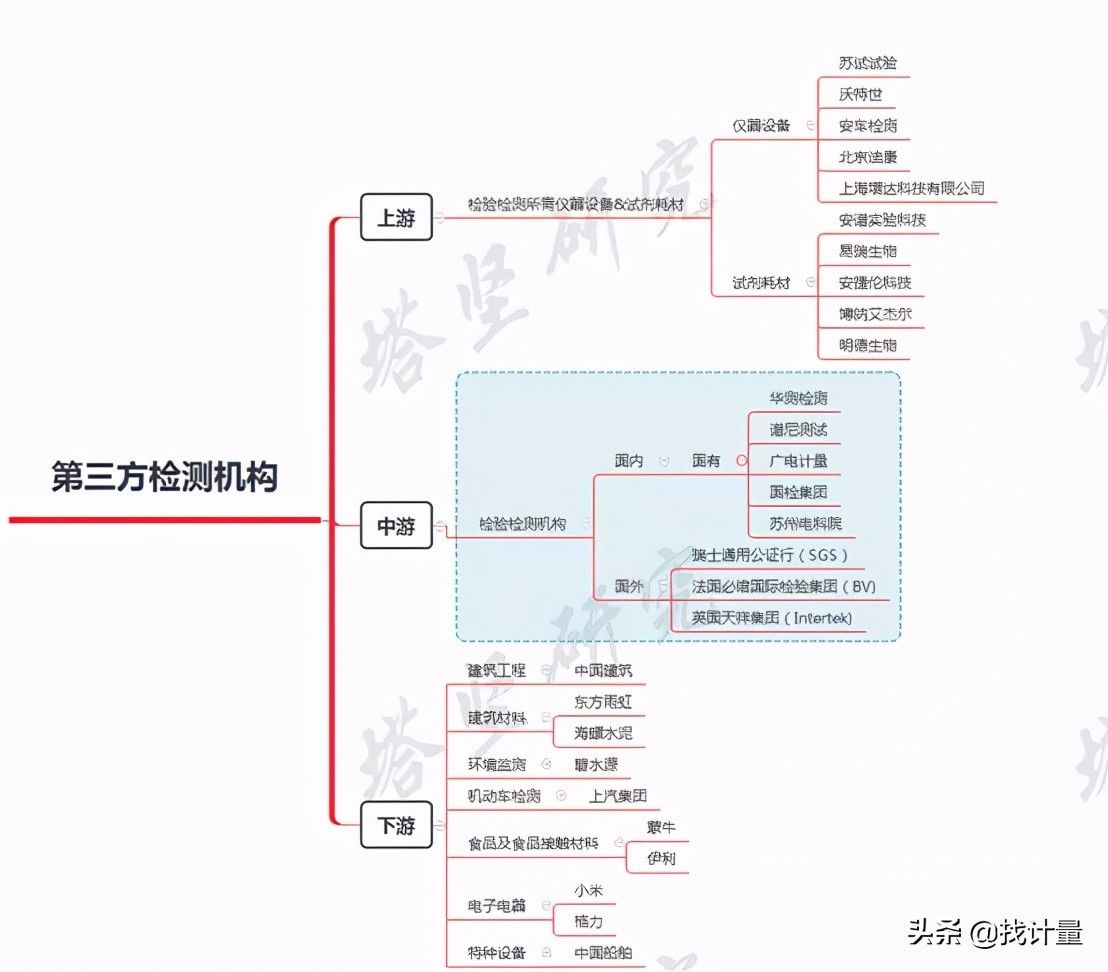

【作者】:网站采编【关键词】:【摘要】:今天我们要研究的领域,是:第三方检测机构。 从产业链来看,其上中下游依次为: 上游—— 主要为检测设备、测量仪器、化学试剂及其他耗材等。代表企业如苏试试验、明德生物、

今天我们要研究的领域,是:第三方检测机构。

从产业链来看,其上中下游依次为:

上游——主要为检测设备、测量仪器、化学试剂及其他耗材等。代表企业如苏试试验、明德生物、易瑞生物。

中游——检测机构,可划分为三类机构:

第一类: 供给方的实验室,检测自己生产的产品,目的是提高和控制自己生产的产品质量。代表企业有华为、高通、台积电等。

第二类: 需求方的实验室,检测供给方的产品,从而向客户提供给产品的质量证明。这类机构主要以市场监督管理局、海关、工业信息化、生态环境等机关部门为主。

第三类:是第三方检测机构。从代表企业来看,国内企业,有综合型机构(华测检测、谱尼测试、广电计量、信测标准等)、细分型机构(国检集团、电科院、安车检测、钢研纳克、中国电研、开普检测等)。国际企业,均为综合型:法国国际检验局(BureauVeritas,BV)、瑞士通用公证行(SGS)、英国天祥集团(Intertek、ITS)。

我国第三方检测机构的出现,是由于世贸组织的要求。2001年我国加入世贸组织(WTO)后,WTO要求检测机构需要根据国际惯例必须成为具有法人资格的机构,即中立的第三方中介机构。

下游——终端客户包括工业品和消费品的生产制造商,如蒙牛、京东、华为、海康威视等企业、以及市场监督管理局、环境监测总站等政企部门。检测报告的使用者有政府、消费者或生产制造商的下游厂商。

图:第三方检验检测机构产业链

来源:塔坚研究

在分析之前,几个问题值得我们重点考虑:

1)第三方检测机构这条产业链,未来长期增长驱动力是什么?

2)目前,全球第三方检测机构市场集中化程度低,市场较为分散,CR5仅为10%左右,未来,这个行业竞争格局将会如何变化?

01

目前,我国检测机构,可以细分为两大类:

一类是综合型机构,其涉及领域广,产品线丰富,能够为下游客户提供多样性选择。代表企业有华测检测、谱尼测试、广电计量、信测标准等。

另一类是细分型机构,这类企业聚焦于某些特定领域,如建筑业、金属材料、汽车、特种设备等,客户集中度高。代表企业有国检集团、电科院、安车检测、钢研纳克、中国电研、开普检测等。

其中,苏试试验超过50%的收入为检测设备,属于检测机构的上游供应商。而安车检测、钢研纳克、中国电研、开普检测等几家业务聚焦于特定行业,逻辑差异较大,我们后续在研究相应行业产业链时,再进行对比分析。

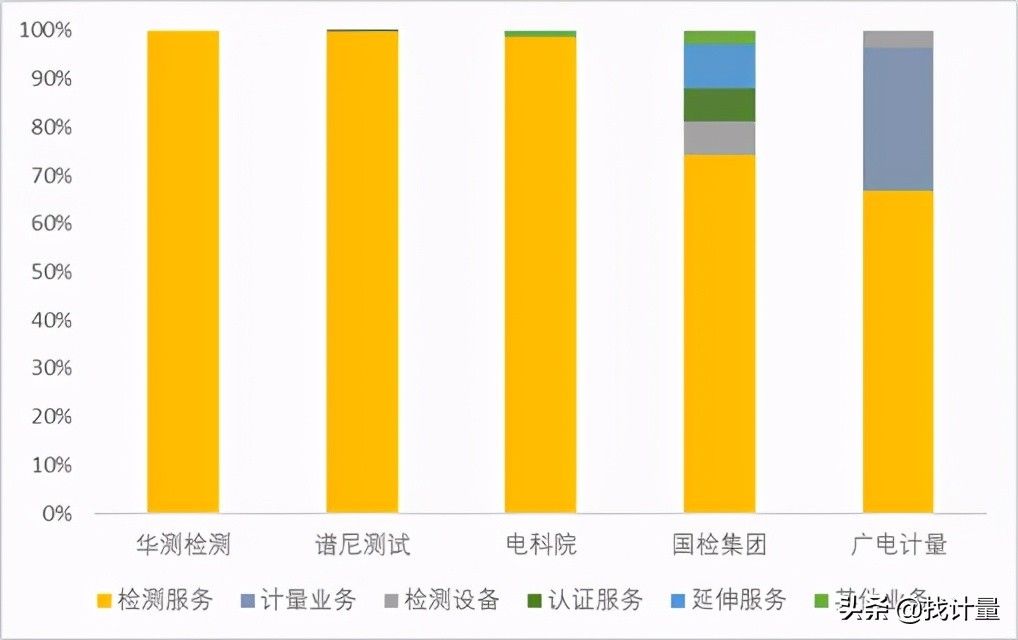

今天,我们从收入规模大、检测业务占比高、下游应用领域广等几个维度,对华测检测VS谱尼测试VS广电计量VS国检集团VS电科院,这几家第三方检测机构,做对比分析。其中,国检集团和电科院虽然存在检测业务应用行业较为单一的情况,但从近几年公司业务拓展情况来看,有逐渐从专业型往综合性转型的趋势,另外,广电计量的检测业务占比超过50%,我们也放在此处,一并分析。

图:收入结构(单位:%)

来源:塔坚研究

从整体收入体量来看,以2019年为例,华测检测(31.83亿元)>广电计量(15.88亿元)>谱尼测试(12.87亿元)>国检集团(11.07亿元)>电科院(8.06亿元)。

从单纯的检测业务收入体量来看,以2019年为例,华测检测(31.83亿元)>谱尼测试(12.83亿元)>广电计量(11.18亿元)>国检集团(11.07亿元)>电科院(8.06亿元)。

华测检测——收入为31.83亿元,营业收入100%来自检测业务。其中,生命科学占比55.37%,工业测试占比17.66%,消费品测试占比13.34%,贸易保障占比13.6%。其下游客户分散在食品、医药、汽车、建筑、消费品等领域。

文章来源:《中国计量》 网址: http://www.zgjlzz.cn/zonghexinwen/2021/0426/402.html